Eine der verbreitetsten passiven Anlagestrategien für Privatanleger ist die nach Gerd Kommer. Sein berühmtes Buch „Souverän investieren mit Indexfonds und ETFs: Wie Privatanleger das Spiel gegen die Finanzbranche gewinnen“ ist zum Zeitpunkt dieses Beitrages bereits in der fünften Auflage erschienen. Herr Kommer stellt dort seine passive Anlagestrategie sehr gut verständlich dar und leitet sie sauber von theoretischen Grundlagen ab, insbesondere von der Modernen Portfoliotheorie und der Markteffizienzhypothese. Zudem gibt er allgemeine Tipps um ein eigenes ETF Portfolio aufzubauen.

An dieser Stelle möchte ich gar nicht die ganzen Grundlagen in aller Breite und Tiefe wiederholen. Wer danach sucht, der sollte sich an das eingangs erwähnte Buch im Original halten. Dieses gilt nicht umsonst als ein Standardwerk auf seinem Gebiet.

Meine Absicht ist es, hier meine ganz persönliche Umsetzung eines weltweit gestreuten ETF Portfolios mit konkreten ETF und deren Gewichtung darzustellen.

Wie gehe ich dabei vor? Im ersten Schritt schaue ich mir nochmal in Kurzform die wesentlichen Grundprinzipien an. Im zweiten Schritt folgt dann die Betrachtung der breit diversifizierten Streuung auf Märkte bzw. Regionen, bei der ich meine persönlich präferierte Verteilung aufzeige. Zu guter Letzt zeige ich dann, mit welchen ganz konkreten Wertpapieren sich eine solche passive, breit gestreute Anlagestrategie im eigenen Depot umsetzen lässt.

Grundprinzipien – Worauf kommt es an?

Im wesentlich geht es darum, breit gestreut in eine Vielzahl von Aktien zu investieren, um damit möglichst von der durchschnittlichen Rendite ganzer Märkte zu profitieren. Dies minimiert das Risiko von sehr starken Kurseinbrüchen gegenüber Einzelinvestments, nimmt einem aber auch die Chance von sehr starken, überproportionalen Kursanstiegen zu profitieren. Kurz: Statistisch gesehen erhält man genau die Rendite, die der Markt hergibt, nicht mehr, aber auch nicht weniger.

Das geeignete Mittel, um sehr kostengünstig so breit gefächert (diversifiziert) investieren zu können sind ETFs. Diese kaufen die komplette Liste des jeweils zugrundeliegenden Index nach. Ein ETF auf dem MSCI World Index beinhaltet also circa 1500 Einzelwerte. Zudem bieten ETF, anders als beispielsweise Zertifikate, einen hohen Schutz des investierten Geldes bei einer möglichen Insolvenz des Herausgebers.

Wer mehr über die Funktionsweise von ETF allgemein und Smart Betas im Speziellen erfahren möchte, der kann gerne meinen Blog Artikel „Was sind Smart Betas?“ lesen 😉

Neben dem Vorteil der Diversifikation sind ETF zudem sehr kostengünstig. Die Gesamtkostenquote (TER = Total Expense Ratio) liegt bei klassichen ETF in der Regel zwischen 0,12 % und 0,5 %, was durch aktive Fonds normalerweise nicht unterboten werden kann. Und eben dieser Kostenvorteil potenziert sich über die Laufzeit. Da wir von einem langfristigen Investment ausgehen (7+ Jahre), wirkt sich dieser Vorteil sehr deutlich auf das Endkapital aus.

Die Idee besteht also darin, möglichst breit gestreut, kostengünstig und langfristig (Buy and Hold-Ansatz) zu investieren.

MSCI World oder geht es noch breiter gestreut?

Wie setzt man eine solche Strategie nun aber geeignet in die Praxis um?

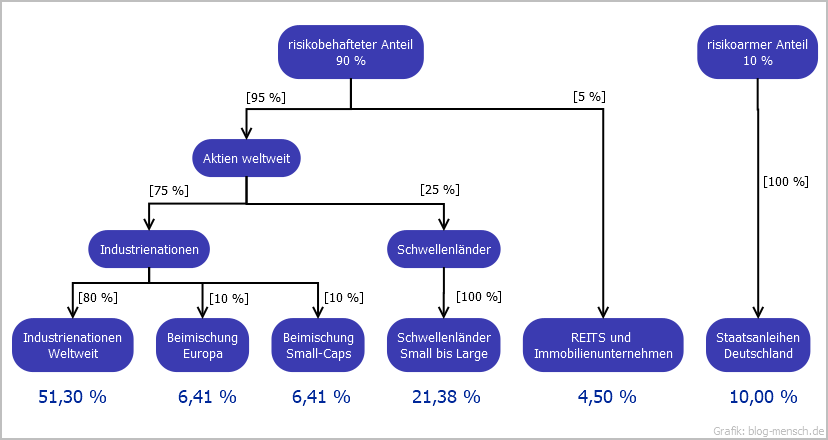

Im ersten Schritt sollte man sich überlegen, wie hoch der Aktienanteil, also der risikobehaftete Anteil, überhaupt sein sollte und wie hoch der risikoärmere Anteil ausfallen soll. Diese Entscheidung sollte man unter Abwägung seiner gesamten finanziellen Situation treffen, indem man etwa mit betrachtet, ob Wohneigentum oder andere Vermögensarten bestehen. In meinem Beitrag konzentriere ich mich auf eine Verteilung von 90 % risikobehafteter Anteil zu 10 % risikoärmerer Anteil.

Die einfachste Methode wäre nun, 10 % des anzulegenden Kapitals in Staatsanleihen zu investieren und 90 % in einen einzigen ETF auf den MSCI World Index. (Was zu Beginn der Anlagephase mit sehr geringem Kapital auch empfehlenswert sein kann.)

Doch der MSCI World Index bringt ein paar leichte Verzerrungen gegenüber einer noch breiteren Streuung mit sich:

So hat der MSCI World Index einen sehr hohen Anteil an Aktien aus Nordamerika. Circa 68 % wiegt der Anteil USA, gefolgt von dem zweitgrößten Anteil mit nur 6 % für Japan, ca. 4,5 % UK und jeweils knapp über 3 % Kanada und Frankreich. Alle weiteren Industrieländer haben einen noch geringeren Anteil.

Zudem werden Schwellenländer wie China, Taiwan, Indien und viele andere mehr, gar nicht im MSCI World berücksichtigt. Darüber hinaus sind ganze Anlageklassen, wie Rohstoffe oder Immobilien, nicht im MSCI World hinterlegt.

Neben den genannten, fehlenden Regionen und Anlageklassen bezieht sich der MSCI World Index auch „nur“ auf große bis mittlere Aktiengesellschaften (Large- und Mid-Caps), kleine Aktiengesellschaften (Small-Caps) sind so gut wie gar nicht berücksichtigt.

Folgende Verzerrungen bringt der MSCI World Index also mit sich:

- Zu hohe Konzentration auf Nordamerika

- Fehlende Schwellenländer (China, Taiwan, Indien, u.v.m.)

- Fehlende Anlageklassen wie Immobilien und/oder Rohstoffe

- Zu geringer Anteil von Aktiengesellschaften mit niedriger Marktkapitalisierung (Small Caps)

Diese „Defizite“ schränken eine möglichst breite Streuung ein Stück weit ein. Doch dem kann man entgegenwirken.

Breite Streuung im weltweiten ETF Portfolio mit Beimischungen.

Für all die vorgenannten Anteile, die uns zur möglichst breiten Diversifikation fehlen, gibt es entsprechende Indizes, die wiederum auch von einem ETF abgebildet werden. Diese können zusätzlich zum ETF auf den MSCI World hinzugekauft werden.

Wir müssen also unseren Aktienanteil weiter aufteilen. Zur Erinnerung: Im ersten Schritt wurde die Entscheidung getroffen, zu 90 % in risikobehaftete Wertpapiere und zu 10 % in risikoarme Papiere zu investieren. (Wobei die Verteilung natürlich jeder für sich selbst festlegen muss).

Nun folgt der zweite Schritt. Dem risikobehafteten Anteil mischen wir insgesamt zu 5% Immobilienwerte bei. Den verbleibenden Teil splitten wir weiter auf, indem wir diesen zu 75 % in entwickelte Industrienationen und zu 25 % in Schwellenländer unterteilen.

Zuletzt folgt Schritt Nummer Drei. Dem Anteil der entwickelten Industrienationen mischen wir noch 10 % europäische Aktien sowie 10 % weltweite Small Cap Aktien bei.

Um mit den zahlreichen prozentualen Aufteilungen nicht durcheinander zu kommen, habe ich es mit folgender Grafik versucht, das Ganze anschaulich darzustellen. Zudem ist dort der resultierende Gesamtanteil ersichtlich.

Nach dieser Aufteilung habe ich nun mein breit diversifiziertes Kommer Weltportfolio strukturiert. Wie dieses konkret aussieht zeige ich im kommenden Abschnitt.

Mein konkretes ETF Weltportfolio

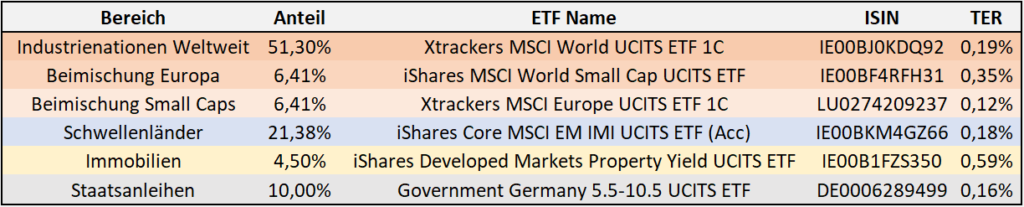

Für jeden Bereich der vorgestellten Bereiche der Diversifizierung gibt es einen passenden Index bzw. ETF. Bei der konkreten Suche und Auswahl habe ich die Suchfunktion der Seite Justetf.com genutzt.

Als Auswahlkriterium war für mich (neben dem betroffenen Index natürlich) an erster Stelle eine möglichst niedrige Gesamtkostenquote relevant. Zudem habe ich mich auf thesaurierende ETF, also solche, die anfallende Ausschüttungen automatisch wiederanlegen, konzentriert. Natürlich kann man ebenso gut auch ausschüttende ETF für den jeweiligen Bereich wählen.

Und so sieht nun das Ergebnis meines fertigen Portfolios aus:

Bei dieser Verteilung und den ausgewählten ETFs ergibt sich übrigens eine gewichtete TER für das gesamte Portfolio in Höhe von nur 0,21 %!

Fazit

Es ist also durchaus möglich, ein eigenes möglichst breit gestreutes Weltportfolio mit nur 6 Wertpapieren aufzubauen. Die eingangs erwähnten Verzerrungen des MSCI World sind damit ziemlich gut ausgeglichen. Der hohe USA Anteil z.B. wurde dadurch verringert, dass europäische Wertpapiere einen höheren Anteil bekamen. Auch wurden ganze Märkte wie Schwellenländer und eine ganze Anlageklasse in Form von Immobilien ergänzt.

Spätestens durch die recht niedrige Gesamtkostenquote des Portfolios in Höhe von 0,21 % wird zudem klar, dass selber investieren immer noch deutlich billiger ist, als die zahlreichen Roboadvisor am Markt. Dies fangen häufig bei 0,5 % Kosten an und sind somit mehr als doppelt so teuer!

… übrigens

Eine sinnvolle Möglichkeit um mit dem Aufbau eines solchen Weltportfolios zu beginnen, besteht darin, die Möglichkeit von Sparplänen zu nutzen. Die meisten Banken bieten ihren Kunden zu ihrem Depot die Möglichkeit (häufig kostenlose) Sparpläne auf Wertpapiere anzulegen, und dies bereits ab kleinen Beträgen.

Wer die Performance eines solchen Weltportfolios über die Zeit beobachten möchte, kann sich mein entsprechendes Musterportfolio auch bei wikifolio ansehen: www.wikifolio.com/de/de/w/wf00gkwpv4

Disclaimer: Mein Artikel stellt keine Anlageberatung dar! Ich habe diesen nach bestem Wissen und Gewissen geschrieben, aber ich kann mich ja auch irren 😉

Vielen Dank für die Aufmerksamkeit!

Hier geht es zurück zur Startseite meines Blog.