Mein heutiger Beitrag behandelt einen Smart Beta ETF Vergleich und stellt faktorbasiertes Investieren dem klassischen ETF Portfolio gegenüber. Welches Weltportfolio hat die bessere Performance? Das möchte ich gerne herausfinden. Dazu habe ich einen konkreten Praxisvergleich durchgeführt!

Beide Portfolios basieren auf Exchange Traded Funds (ETF) und leiten sich ab aus dem Buch von Gerd Kommer „Souverän investieren mit Indexfonds und ETFs: Wie Privatanleger das Spiel gegen die Finanzbranche gewinnen“. Es handelt sich also jeweils um breit diversifizierte Weltportfolios.

Das eine Portfolio meines Performance Vergleiches basiert auf klassischen ETF, das andere auf faktorbasierten, sogenannten Smart Beta ETF. Beide decken dabei in ihrer Zusammensetzung grundsätzlich die gleichen Märkte bzw. Regionen (Large Caps, Small Caps, Industrieländer, Schwellenländer) ab. Sie unterscheiden sich nur in einem Punkt: das eine Portfolio verwendet Smart Beta ETF und investiert somit faktorbasiert, das andere Portfolio setzt ausschließlich auf klassische ETF, also solche ohne faktorbasierte Gewichtung.

Ziel meines Beitrages ist es, die Performance beider Portfolios zu vergleichen und dabei heraus zu finden, welches besser abschneidet. Außerdem möchte ich den Vergleich zukünftig gerne fortschreiben und an dieser Stelle hier kontinuierlich veröffentlichen.

Dabei gehe ich wie folgt vor:

Beginnen möchte ich mit grundsätzlichen Dingen wie der Funktionsweise von (Smart Beta) ETFs und dem Aufbau meiner Vergleichsportfolios. Wer all das überspringen möchte, der kann gerne direkt zum Ergebnis des Vergleichs im Abschnitt „Auswertung der Performance“ springen.

Wie war das noch mit den Smart Beta ETF?

Der Frage, wie sich Smart Betas von klassischen ETFs unterscheiden, bin ich bereits in einem meiner vorherigen Beiträge nachgegangen. Gerne könnt ihr das hier nochmal nachlesen.

Kurz zusammenfassen lässt sich die Funktionsweise von Smart Beta ETFs so, dass diese den Index mit seinen hinterlegten Werten nicht vollständig und 1 zu 1 nachbilden (wie klassische ETFs), sondern sowohl die Auswahl, als auch die Gewichtung der Aktien anpassen. Dies geschieht regelbasiert nach quantifizierbaren Unternehmensmerkmalen. Somit handelt es sich also auch bei einem Smart Beta ETF weiterhin um eine passiven Fond.

Doch Smart Beta ETF haben eine leicht höhere Gesamtkostenquote als ihre klassischen Pendants. Zudem sind die zugrundeliegenden Faktoren und deren Aussagekraft für zukünftige Performance umstritten. Ob Smart Betas nun trotz dieses leichten Kostennachteils eine höhere Rendite erzielen, möchte ich gerne in diesem Smart Beta ETF Vergleich hier herausfinden!

Genereller Aufbau meiner Weltportfolios

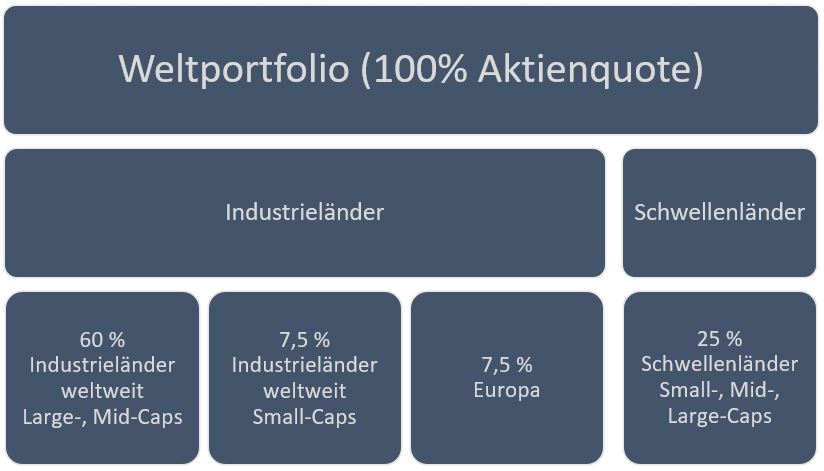

Doch kommen wir jetzt zur Praxis! Hier stelle ich nun den generellen Aufbau meiner Weltportfolios für den Smart Beta ETF Vergleich dar. Beide sind hinsichtlich der weltweiten Verteilung genau identisch aufgebaut.

Da ich mich hier auf eine reine Betrachtung des Aktienmarktes beziehe, habe ich eine Aktienquote von 100 % gewählt. Eine Beimischung von Staatsanleihen, etc. erfolgt nicht. Diesen Aktienanteil unterteile ich im zweiten Schritt zu 75 % auf entwickelte Industrienationen und zu 25 % auf Schwellenländer.

Da ich mich im nächsten Abschnitt bei der konkreten ETF Auswahl auf den MSCI World Index stütze, möchte ich den darin aus meiner Sicht sehr hohen USA-Anteil geringfügig verringern. Dazu mische ich dem Industrieländer-Anteil noch europäische Aktien bei. Zudem habe ich an dieser Stelle eine konkrete Differenzierung von Large- und Mid-Caps einerseits und Small-Caps andererseits eingeführt.

Die genaue Strukturierung ist zur Veranschaulichung in diesem Diagramm dargestellt:

Im folgenden Abschnitt möchte ich nun aufzeigen, welche konkreten Produkte ich zum Aufbau der hier gezeigten Strukturierung ausgewählt habe.

Auswahl der ETF

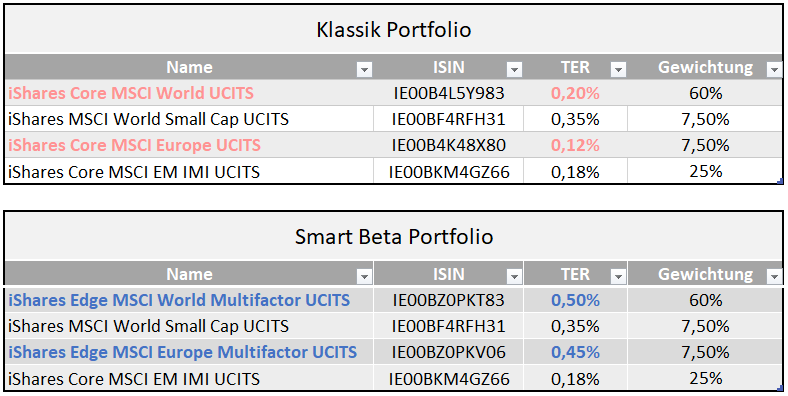

Meiner Auswahlentscheidung lagen mehrere Überlegungen zugrunde. Generell habe ich hinsichtlich der Ertragsverwendung ausschließlich thesaurierende ETFs ausgewählt. Der Grund dafür liegt darin, dass sich so die Performance des Portfolios schlichtweg einfacher berechnen lässt als bei einer manuellen Wiederanlage von Ausschüttungen. Denn die Ausschüttungen sind automatisch im Kurswert „eingepreist“. Ob man für seine private Geldanlage Ausschüttungen dennoch haben möchte ist eine andere Überlegung. Dies hat jedoch keinen Einfluss darauf, wie Smart Betas im Vergleich zu klassischen ETFs performen.

Des Weiteren habe ich mich bei der Auswahl an der Gesamtkostenquote (TER: Total Expense Ratio) orientiert und nach Möglichkeit das günstigste Produkt gewählt. Denn die laufenden Kosten möglichst gering zu halten ist ein wesentlicher Bestandteil einer guten Buy and Hold-Strategie.

Dazu sei erwähnt, dass Smart Beta ETF immer eine geringfügig höhere TER haben als das klassische Pendant desselben Index. Ob das Smart Beta Portfolio diesen Kostennachteil durch entsprechende Über-Performance aufholen kann wird sich über hinreichend lange Laufzeit herausstellen. Daher möchte ich den Vergleich mit den aktuellen Portfoliowerten an dieser Stelle fortschreiben. Es bleibt also spannend!

Für folgende ETF habe ich mich entschieden:

Wie man sieht, bestehen nur 67,5 % des Portfolios aus Smart Betas. Der Grund liegt darin, dass zu Beginn des Vergleichs am 01.01.2020 schlicht noch kein Smart Beta für den MSCI World Small Caps und den MSCI Emerging Markets IMI existierte.

Die Gesamtkostenquoten (TER) zum Zeitpunkt der Erstellung für beide Portfolios errechnen sich aus der Gewichtung und stellen sich wie folgt dar:

| TER Klassik Portfolio: | 0,200 % p.a. |

| TER Smart Beta Portfolio: | 0,405 % p.a. |

Das bedeutet also, dass das klassische Portfolio schon einen Kostenvorteil in Höhe von 0,205 Prozentpunkten gegenüber dem Smart Beta Portfolio hat! Ob Letzteres mittel- bis langfristig diesen Malus ausgleichen kann bleibt abzuwarten. Ich werde an dieser Stelle weiter berichten!

Auswertung der Performance

Dieser Abschnitt wird regelmäßig fortgeschrieben.

Letztes Update: 07.05.2022

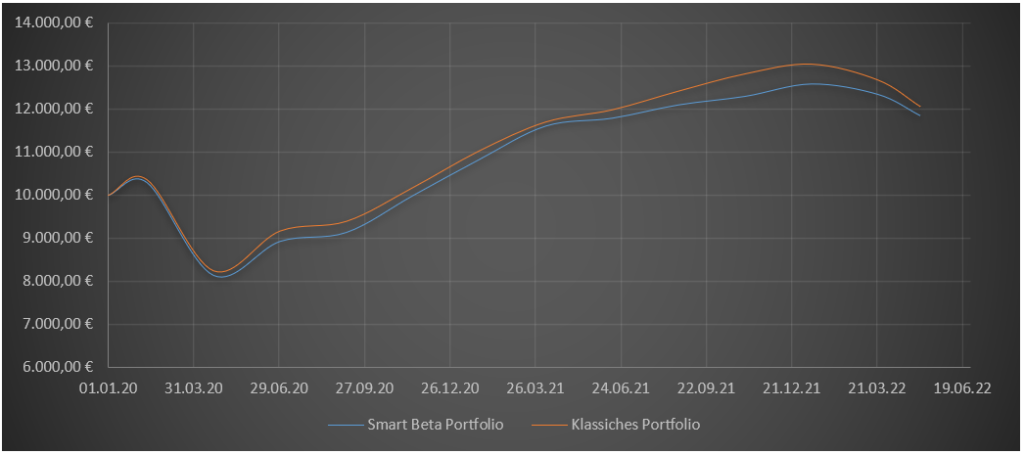

Beginnend am 01.01.2020 wurden beide Portfolios initial nach vorgenannter Gewichtung bestückt. Seitdem ergaben sich seit dem letzten Update folgende Performance-Werte:

| Klassik Portfolio | |

| Laufzeit: | 2 Jahre und 126 Tage |

| Gesamte Performance: | +20,56 % |

| Rendite p.a.: | +8,30 % p.a. |

| Smart Beta Portfolio | |

| Laufzeit: | 2 Jahre und 126 Tage |

| Gesamte Performance: | +18,49 % |

| Rendite p.a.: | +7,50 % p.a. |

Die Wertentwicklung beider Portfolios über die Zeit ist in folgender Grafik dargestellt:

Bewertung und Fazit

Zum jetzigen Zeitpunkt liegt das Klassik Portfolio klar vorne mit einer Rendite p.a. von 8,30 % im Vergleich zu 7,50 % p.a. beim Smart Beta Portfolio!

Dazu sei aber gesagt, dass der Betrachtungszeitraum noch keineswegs aussagekräftig für eine mittel- bis langfristige Geldanlage ist. Es bleibt also abzuwarten wie sich beide Portfolios weiterentwickeln. Ich werde es an dieser Stelle regelmäßig veröffentlichen!

Disclaimer: Dieser Blogbeitrag stellt keine Anlageberatung dar! Ich habe die Inhalte nach bestem Wissen und Gewissen recherchiert bzw. berechnet. Ich kann mich aber auch irren 😉

Hier geht es zurück zur Startseite meines Blogs: https://blog-mensch.de/

Vielen Dank für’s Lesen! 🙂